CIBIL Srore : आपल्याला कोणतेही कर्ज घ्यायचे असल्यास सर्व प्रथम सिबिल स्कोर किती आहे ? हे विचारले जाते.आता हा सिबिल स्कोर किती आहे ?कमी असेल तर कसा वाढवायचा? या सगळ्या गोष्टींची माहिती आपण या लेखात पाहणार आहोत.

Importance of CIBIL Score

क्रेडिट स्कोअरवर आधारित ग्राहकांचे वर्गीकरण सुरू केले आहे. या वित्तीय संस्था कर्जांवर जोखीम – आधारित व्याजदर निश्चित करत असतात. जोखीम जितकी कमी तितका कमी व्याजदर आणि उलट जोखीम जेवढी जास्त तेवढा व्याजदर जास्त अशी पद्धत सध्या सुरू झाली आहे.

भारतात 4 क्रेडिट ब्युरो या क्रेडिट स्कोरची माहिती देतात.

1) TransUnion CIBIL 2) Equifax 3) Experian, 4) CRIF High Mark.

या क्रेडिट ब्युरोनां थेट RBI च्या बँकिंग ऑपरेशन्स आणि विकास विभागाद्वारे नियंत्रित केले जाते. 2005 क्रेडिट इन्फॉर्मेशन कंपनीज (रेग्युलेशन) ऍक्ट अंतर्गत, बँका आणि ला ग्राहकाने घेतलेल्या प्रत्येक किरकोळ कर्जाचा अहवाल चारही क्रेडिट माहिती ब्युरोला देणे आवश्यक आहे.

हे भारतातील चार क्रेडिट ब्युरोपैकी एक आहे जे तुमच्या क्रेडिट स्कोअरवर आधारित अहवाल तयार करते. तुमचा ‘ तुमचा क्रेडिट हिस्ट्री दर्शवतो.

How calculate cibil score

तुमचा सिबिल स्कोअर कसा मोजला जातो?

तुमचा पेमेंट इतिहास, पेमेंट इतिहासाची लांबी, क्रेडिटसाठी अर्ज, कर्जाची रक्कम, क्रेडिट मिक्स इत्यादी अनेक घटक विचारात घेऊन स्कोअरची गणना केली जाते.

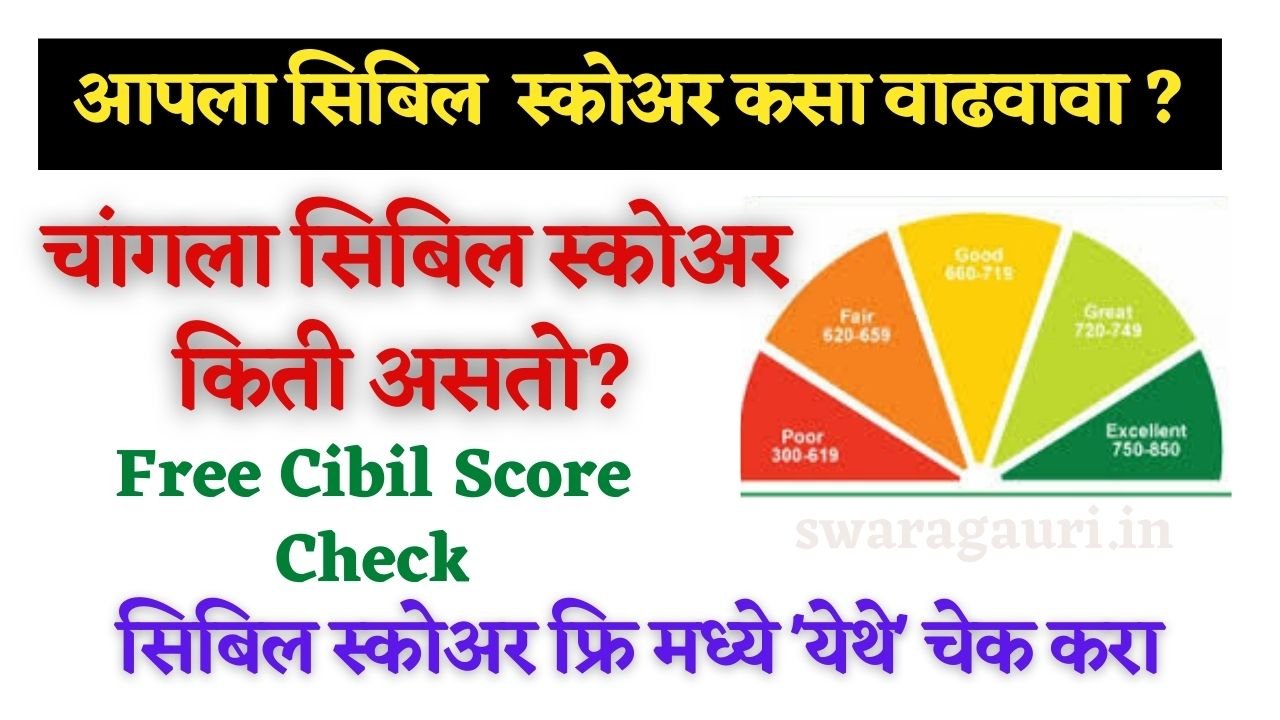

स्कोअर 300 ते कमाल 900 पर्यंत आहे. 300 ते 549 मधील स्कोअर खराब मानला जातो तर 550 ते 700 हा सरासरी स्कोअर मानला जातो.

वैयक्तिक कर्जासाठी किमान स्कोअर 700 त्यापेक्षा अधिक असने आवश्यक आहे. तर त्यासाठी खालील गोष्टींचा अवलंब केला तर नक्कीच फायदा होईल.

How to increase CIBIL Score ?

1) क्रेडिट कार्डची थकबाकी वेळेवर परत करा

थकित क्रेडिट बिले भरल्याने तुमचा क्रेडिट स्कोअर सुधारण्यास मदत होऊ शकते.वेळेवर थकबाकी भरणे केवळ व्याज वाढण्यापासून रोखत नाही तर दीर्घकाळापर्यंत तुमचा क्रेडिट स्कोअर सुधारण्यास देखील मदत करते.

2) क्रेडिट कार्डचा वापर मर्यादित ठेवा

तुमच्या क्रेडिट कार्ड मर्यादेच्या 30% पेक्षा कमी वापरल्याने तुमच्या क्रेडिट स्कोअरचे नुकसान टाळण्यात मदत होऊ शकते. Also तुमचे क्रेडिट कार्ड अजिबात न वापरल्याने तुमच्या क्रेडिट स्कोअरवर विपरीत परिणाम होऊ शकतो.

3) नविन क्रेडिट कार्ड

नविन क्रेडिट कार्ड साठी अर्ज करताना सावधगिरी बाळगा. कर्जासाठी अर्ज करताना क्रेडिट कार्ड उपयुक्त ठरत असले तरी, क्रेडिट कार्डची जास्त संख्या असणे आणि उच्च मूल्याच्या खरेदी करणे अपायकारक ठरू शकते.

4) वेगवेगळ्या प्रकारच्या कर्जाची निवड करा

तुमच्या पोर्टफोलिओमध्ये तुमच्या क्रेडिट इतिहासामध्ये सुधारणा करण्यासाठी वैयक्तिक आणि सुरक्षित कर्जे, दीर्घ तसेच अल्प मुदतीच्या कर्जांचे मिश्रण असलेल्या विविध प्रकारच्या क्रेडिटचा समावेश करणे योग्य असते.

5) तुमच्या अहवालावर जुने कर्ज ठेवा

क्रेडिट अहवालात तुमच्या जुन्या चांगल्या कर्ज खात्याच्या नोंदी ठेवणे हा तुमच्या क्रेडिट स्कोअरसाठी चांगली गोष्ट आहे.

6) एकापेक्षा अधिक कर्जसाठी अर्ज करू नका

दोन वर्षांच्या तुमच्या क्रेडिट अहवालावर कर्ज चौकशी दिसून येत असल्याने, अल्प कालावधीत अनेक चौकशी तुमच्या क्रेडिट स्कोअरवर नकारात्मक परिणाम करू शकतात. कर्जाचा अर्ज नाकारण्यात येणारी कठोर चौकशी ही अत्यंत नकारात्मक घटना आहे.

7) जामीनदार होताना काळजी घ्या

काही बॅंक कर्जदारांना कर्ज देताना जामिदार अनिवार्य करतात. अशा वेळी आपण कोणताही विचार न करता संबंधित कर्जदाराने आनललेल्या जामिदार होण्यासाठी च्या अर्जावर सही करतो.

संबंधित कर्जदाराने वेळेवर कर्ज रक्कम भरली नाही किंवा परतफेड करताना अनियमिता दिसून आली तर त्याचा वाईट परिणाम आपल्या क्रेडिट स्कोर वर होते. त्यामुळे जामीदार होताना काळजी घ्या.

तुमचा CIBIL स्कोअर वाढवणे हे एक कठीण काम आहे परंतु नियोजन आणि शिस्तीच्या मदतीने ते साध्य करता येते.

आपला सिबिल स्कोअर येथे पहा

5 thoughts on “CIBIL Score : फ्रि मध्ये तपासा आपला स्कोअर; सिबिल कमी असेल तर असा वाढवा”